万字长文,保险入门指南

创作立场声明:纯原创

临近年底,来咨询保险的小伙伴非常多。

有些是想给年迈的爸妈买,有些是想给刚出生不久的宝宝买,还有的是想给爱人买或者给自己买。

还有一些,是曾经在亲戚朋友的推荐下稀里糊涂地买了保险,但后来发现不合适,想咨询怎么退保重新买的。

为避免大家白花银子,也为了大家在投保之前能对保险有一个大概的认识。

我觉着大家(特别是年轻朋友),都需要掌握一些保险的基础知识——

不求啥都懂,但至少要会挑、会看保险产品,能辨别产品好坏。

我们给大家挑选了最核心的内容,掰开了揉碎了,写下这篇科普内容。

相信我,读完之后,你——

还是成不了大咖~

但入个门,应该没啥大问题。

文章大纲:

为什么我们需要购买保险?

我们面临哪些风险,需要哪些保险?

不同人群分别需要配置什么保险?

四大险种实用挑选攻略和注意事项

为什么我们需要购买保险?

生活中,我们经常会听到这样的对话:

你XX叔叔(爷爷/奶奶/婶婶/阿姨)生病住院了/得癌症了/摔伤了/猝死了/被狗咬了/出车祸了等等。

这类场景很常见,但一旦发生在亲近的人身上,后果都很严重。

轻则要支付高昂的医疗费,短期失去收入来源,重则是伤残或者漫长的住院,甚至导致整个家庭因病返贫。

因此,我们需要通过保险,把生活中相对高发且重大的风险给转移掉。

比如说被猫抓、被狗咬的医疗费用,摔伤、碰伤的医疗费,身患重病的医疗费,以及后续的疗养费、误工费、收入损失、甚至车贷房贷的费用等等。

我们需要保险,这一点大家都很明确。

但是很多人都有一个误区:

我每个月都兢兢业业地交着社保/新农合,如果我生病住院了,它也能给我报销,那我还需要买保险吗?

当然需要。

想弄明白这一点,我们得了解社保和商业保险之间,具体有哪些差别。

医保具有强制性和普惠性,遵循的原则是“低水平、广覆盖”,是基础福利。

但因为它普惠,也就意味着它不可能面面俱到。

以北京2020年的城乡医保待遇为例。

如果是城乡居民,门诊起付线100元,住院起付线300元,意思是说,医疗费用不超过起付线的话不能报销。

满足了起付线,还必须是社保范围内的药品,才能报销,其他的自费部分不报销。

好不容易这两个条件都满足了,医疗费能全额报销吗?

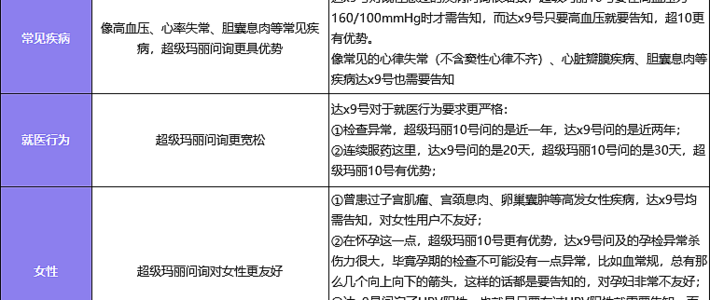

不能,社保范围内的药品还有分级,报销比例也不一样(如上图)。

除了这些,医保报销还有封顶线,门诊报销不能超过3000元,住院报销不能超过25万。

举个例子,小孩在家里调皮,一不小心碰倒了热水壶,皮肤被烫伤了。

因为烧烫伤药品的自费比例非常高,实际医保能报销的很少。

也就是说,大部分钱还是要自己支付。

但搭配好优秀的商业医疗险,就可以弥补医保的不足。

一方面可以把医保不能报销的医疗费用覆盖掉,另一方面,后续的收入损失、疗养费用等,也能得到切实的补偿。

总结一下,国家医保虽然很好,但是保障有限。

必须得跟商业保险互相配合,才能真正实现转移高发重大风险的效果。

医保打底,用最普惠的价格给自己买上最基础的保障。

商业保险是重大补充,保障更细致更全面,并且可以根据个人需求实现个性化定制。

我们面临哪些风险,需要哪些保险?

跟买东西一样,保险也要按需购买。

投保之前,我们得分析一下风险,也就是我们的保险需求是什么。

一般来说,大家面临的风险主要有以下几个方面:

得重病的风险、收入减少的风险、发生意外的风险以及身故的风险等等。

如果是成年人,除了风险外,还有很多责任。

照顾小孩、赡养老人、还房贷、车贷、以及身上的各种欠款等等。

这些风险和责任,配好四大险种,就能基本解决掉。

我们一个一个来说。

1. 医疗险

医疗险,保障的是看病期间的医疗费用。

小到感冒发烧、肺炎、摔伤,大到癌症、中风、车祸……

不论疾病还是意外,不管你得的是什么疾病。

只要符合规定的范围,并且达到免赔额,都可以用医疗险来报销。

常见的医疗险分为两种,小额医疗险和百万医疗险。

它们的主要差别在于免赔额和保额的高低。

跟名字一致,小额医疗险免赔额很低,平时因为小病住个院、看个门诊就能用。

相对应的保额也低,一般只有几万元。

小孩子抵抗力差,生病频率高,买小额医疗险非常合适。

但对成年人来说,它不是必备品,毕竟小病小灾很多人都负担得起。

真正能让我们倾家荡产的大额医疗开支,必须用高保额的百万医疗险来解决。

百万医疗险一般是一年1万块的免赔额,更倾向于大病报销,所以杠杆可以做得非常高。

成年人一年只要两三百块钱,就能买到300万或者更高保额。

可以说是转移大病风险的最佳保障。

2. 重疾险

跟医疗险不一样,重疾险不是所有病都能报销,它是限定病种的。

它的保障范围除了我们常说的癌症、脑中风、尿毒症等疾病外,部分因外界因素导致的身体缺失也在此列,比如双耳失聪、多个肢体缺失、严重烧伤。

一旦不幸得了规定的病种,重疾险直接理赔一大笔现金。

有的人可能不理解,得病之后有社保和医疗险报销,那为什么还要买重疾险?

真相是,得了大病之后,医疗花费只是各项损失的冰山一角。

除了治疗费之外,重疾险主要是用来弥补:

看病期间的看护费

后期的疗养和康复费用

患重疾后,因为无法正常工作而带来的收入损失

这几点都是社保和医疗险不能报销的费用。

但它们却实实在在存在,并且会给家庭造成很大经济压力。

拿到重疾的理赔款后,可以给病人请护工,住更好的病房,也可以保证病人即使很长时间不工作,也有足够的钱维持正常生活,不耽误孩子上学,不因为一个人生病导致全家生活质量的下降。

此外,部分医疗险没有医药费垫付功能,而大多数人一下子又拿不出那么多钱来看病。

如果得的是“癌症”这种确诊即赔的重疾,重疾险可以早点拿到钱,帮助病人缴纳住院押金。

而不必像医疗险一样,必须手术后才能报销。

3. 意外险

意外险相对简单,它保障的是意外造成的伤害。

具体来说就是“外来的、突发的、非本意的、非疾病的”的伤害。

比如说隔壁老王出门崴脚骨折了,附近阿姨家小孩被流浪狗给咬了,小美突然去健身房运动肌肉拉伤了。

这些生活中大大小小的事件都属于意外,都可以用意外险来报销医疗费。

有的人又会问了,我医疗险和重疾险都有了,已经这么无敌了,还需要担心意外医疗费用吗?

需要的,三种保险产品,保障的内容有很大差别。

重疾险和百万医疗险更倾向于大病的报销,比如重疾险只保限定病种,条款里列出来的,哪一个都非常严重。

而百万医疗险虽然不限病种,但是因为有1万块免赔,受个小伤、磕磕碰碰什么的也不会给你赔。

意外险版本不同,价格也不同,但是市面上比较优秀的产品,免赔额基本都能做到0-100元之间。

适用范围非常广,很好地补充了重疾险和百万医疗险之外的,小额意外医疗费用。

除此之外,意外险还包含意外身故和意外伤残责任。

如果更严重点,不幸意外伤残了,可以根据伤残等级来理赔。

这一项责任是意外险的特色保障,其他类型的保险,不会把伤残保障的这么全面。

意外险非常实用,并且便宜,保额还高,大多数人买的第一份保险都是它。

4. 寿险

最后是寿险,它是用来保障死亡或者全残风险的。

和意外险不同,意外险只保意外身故,而寿险保障所有死亡情况,包括病死、猝死、意外死亡、自然老死……

也因此,寿险是一种跟我们自己没有任何关系的险种。

因为寿险保的就是身故或全残,理赔的时候,我们已经不在人世或者瘫痪了,就算拿到钱也不能花,想想就可怕。

但是,虽然自己花不了这笔钱,你还有父母、爱人和孩子。

寿险保障的是你最亲近的人。

这笔钱可以用来代替你偿还家里的房贷、车贷、其他欠款,可以替你赡养父母,可以给小孩交学费,可以给家人5-10年的缓冲期,度过这段最难的时间。

寿险分两种,一种是定期寿险,一种是终身寿险。

定期寿险只保障一段时间,价格便宜,这个期间内身故,可以拿到一大笔钱。

低保费、高杠杆,适合普通人配置。

终身寿险保障一辈子,所以最终肯定能赔付,但是价格要贵很多很多。

适合家里有矿的家庭,传承身故后的财富。

不过要注意,前面说的都是定额寿险产品。

今年突然火起来的增额终身寿险,跟常规的寿险不太一样。

增额终身寿除了传承财富,更常见的情况,是作为稳健的储蓄理财产品。

适合进行理财及资产配置。

四大险种的作用,给大家做个总结:

不同人群需要配置哪些保险?

个人需要配置哪些保险,看的是面临的风险情况。

不同年龄区间,面临的风险与需要的保障有很大差别。

根据风险情况,可以把人群大致归为三类:

儿童、成年人和老人。

一个一个来说。

1. 小孩需要配置什么保险?

首先,国家医保必须得安排。

这是国家给孩子的基础保障。

价格便宜、保障范围广、还没有健康要求,一出生就应该安排上。

不知道怎么给孩子办医保的,看这篇文章:

绝大部分家长不知道,孩子出生之后要办这件事

接下来是意外险。

每年几十块钱,保障小孩比较高发的磕磕碰碰、烧伤烫伤、意外溺水、意外伤残等等。

然后是医疗险。

对于小孩来说,小额医疗险和百万医疗险都要尽量配上。

这样就能保证小的感冒发烧、肺炎住院等等,或者发生严重的大病都能报销。

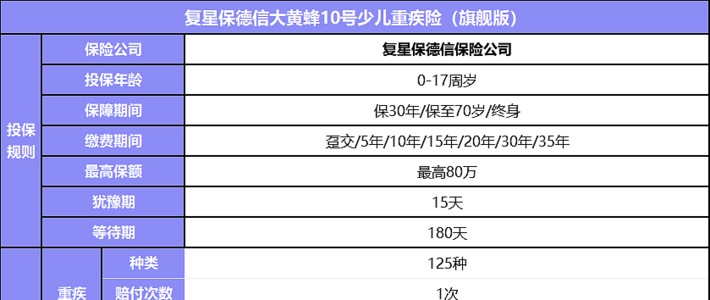

再然后是重疾险,值得我们好好说道一下。

很多人都认为小孩不承担家庭收入责任,医疗费用能用医疗险报销,就不需要买重疾了。

实际上这种想法不对。

我们假设一下,如果小孩不幸患癌,会有哪些后果?

首先,短期小孩要中断学业去配合治疗,如果父母不想孩子落下功课,医疗费用之外,必然还要请家教或者老师大量补课。

如果家长再请假去照顾,家长会因此而收入中断,不请假照顾,那得请护工吧,这也需要大量金钱去弥补。

再长期一点,小孩未来如果想要跟其他人一样正常结婚或者生育,门槛会比旁人高得多。

如果恢复没那么良好,后续还需要长期护理和药物治疗,那么,日后的生活还需要父母亲去帮衬。

这时候,重疾险作为一笔可以自由支配的资金,就可以帮忙转移部分经济方面的风险。

因此,小孩的重疾不仅必须要配,保额还不能太低。

最后是寿险,因为小孩不承担家庭经济收入,并且国家对未成年人寿险保额还有限制,我不建议大家给小孩配置。

但是大家要注意,市场上有很多卖给小孩的重疾产品,会强制附加终身寿险,这一类产品大家也要避开。

比如下面这款。

把少儿重疾险和终身寿险绑定起来,会导致保费非常贵。

但是大家可能不知道,这种重疾捆绑寿险的产品,如果先得重疾再身故,身故的时候就不能理赔了。

如果孩子在18岁之前出险,也只会赔付已交保费,而不是基本保额。

所以其实给孩子附加寿险,真的没什么必要,也非常不划算。

2. 成年人需要配置什么保障?

成年人作为家庭的收入主力,身负责任最多,需要配置的保障类型也最多。

作为第一道保障,以及最基础的国民福利,国家医保必须要配上。

意外险价格便宜,杠杆又高,也是人手必备的险种。

然后是百万医疗险,因为患大病的概率相对低,年轻人配置百万医疗险非常便宜。

一年只要两三百块,得了大病最高可以报销600万医疗费,有效解决大额医疗费开支。

接下来是重疾险。

成年人是人生中责任最重的一个阶段,不仅上有老下有小,还可能有车贷和房贷,重疾的重要性相信我不用强调了。

一旦罹患重疾失去收入,可以用这笔钱给自己更好的治疗以及后续调养环境,还能补偿几年内的收入损失,不至于让全家人的生活质量出现大滑坡。

最后是寿险。

跟小孩不一样,定期寿险可以说是专门为成年人设计的,尤其是负担较大家庭经济责任的成年人。

保证自己在作为收入主力的时期,一旦发生极端情况,家人还能有个缓冲期。

尤其是身上既有车贷、房贷,还有孩子老人需要抚养的。

保障期限一般选到60岁或者65岁,并且保额也要配足,一般是覆盖个人5年以上的收入。

3. 父母需要哪些保障?

老年人的保障结构最简单。

基础医保之外,再配上意外险和百万医疗险,一般情况下就够了。

重疾险的话,如果父母在50岁左右,预算又比较高,可以考虑配一些。

其他年龄更大的,虽然某些代理人可能会给老人大力推荐,但我一般不推荐大家买。

不管保障有多好,老人买重疾险的价格真的太贵了。

更何况重疾险对于高龄人群,一般都有保额限制。

万一真的得了大病,买的保额也有可能不够用。

相比之下,老人买百万医疗险性价比真的太高了。

对于50岁左右的人群,每年的保费只需要700—1000左右,大部分家庭都能负担。

而且保额也非常高,一般都有每年几百万的报销上限。

但需要注意:

第一,百万医疗险随着爸妈年龄的增长,保费会越来越贵。

第二,大部分百万医疗的健康要求非常严格。

第三,百万医疗险不能终身保证续保。

所以大家在给父母配置百万医疗时,要注意几点。

首先,越早给父母配越好。

等到身体已经出现点小毛病了,可选择的百万医疗险产品就会越来越少。

其次,尽量选择续保条件好的百万医疗险产品。

保证父母在身体出现点毛病的时候,下一年还能接着续保。

最后我们总结下:

除了基础的医保,小孩需要配置的保险有三类:意外险、医疗险和重疾险。

寿险不需要配置,如果碰到附加寿险的重疾产品也要避开。

成年人的四大险种:百万医疗险、重疾险、意外险和定期寿险都需要配置齐全。

老年人的话,把意外险和百万医疗险都配上,一般情况下就够了。

按照这个列表去配置,生活中常见的风险基本上就覆盖全了。

四大险种实用挑选攻略和注意事项

不同的年龄区间应该配置什么保障,相信大家都已经清楚了。

那么,在具体挑选保险产品的时候,有哪些攻略和注意事项呢?

还是按前面的顺序。

1. 百万医疗险

作为人手必备的险种,百万医疗险是低保费、高保额的代表。

市面上百万医疗险产品非常多,但鱼龙混杂。

想选出优秀的产品,要注意五点:

保障全不全、保额够不够、续保行不行、能不能报销院外靶向药,以及增值服务是否全面。

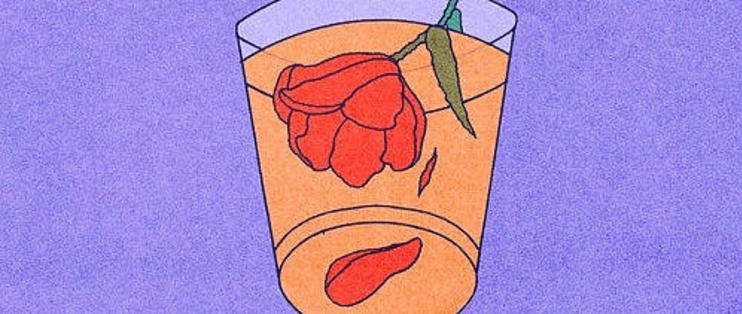

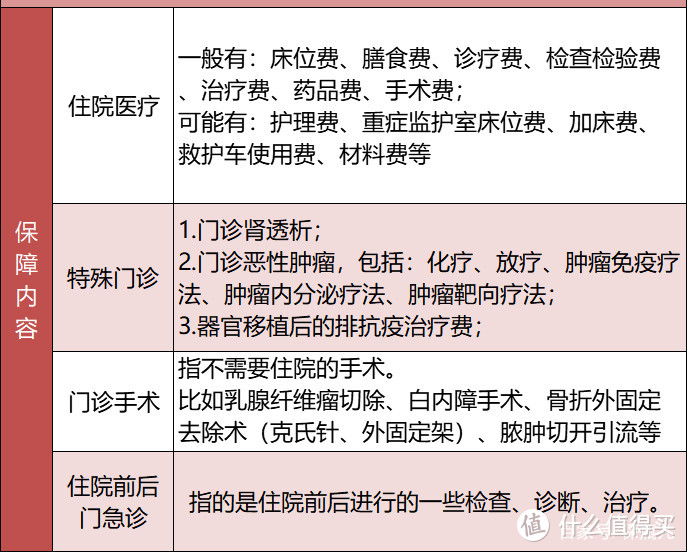

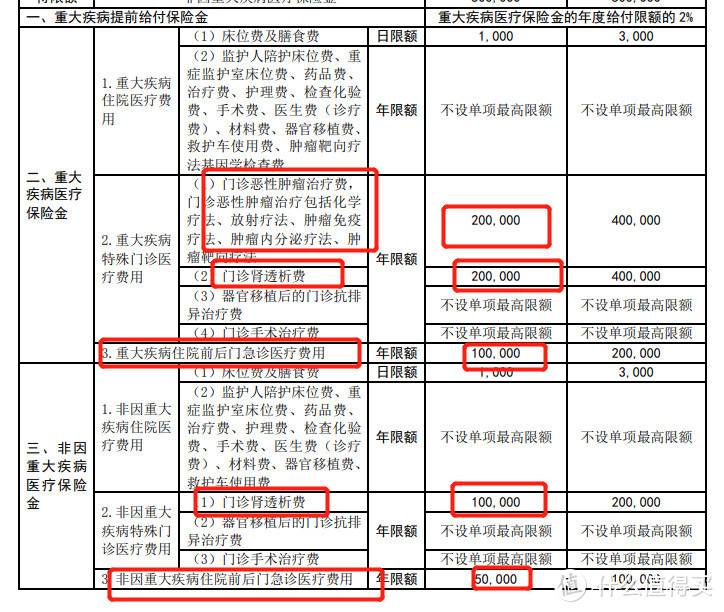

(1)保障全不全

正常的百万医疗险,可以报销四部分医疗费。

住院医疗、特殊门诊、门诊手术和住院前后门急诊。

看起来都很基础,但是真的有一些产品,没那么老实。

拿某产品举例。

虽然XX医保通特殊门诊的保障内容也有三部分,但是仔细去看,会发现,它缺失了肿瘤免疫疗法、肿瘤内分泌疗法和肿瘤靶向疗法。

这样如果得了癌症,选择非常常见的靶向疗法,就是无法理赔的。

选择百万医疗险产品时,如果发现有类似的缺失,一定要小心。

(2)保额够不够

目前百万医疗险的保额都挺夸张,动不动都有几百万。

大多数产品都很实在,得了大病后,减去免赔额之外的医疗费用都能给赔付。

但也有些产品特别小气,保额扣扣嗖嗖的,只有几十万。

更过分的,有些产品还有单项限额。

像某康的某款产品,这两点都占全了。

一般医疗保额只有50万不说,门诊恶性肿瘤,每年最高只能报销20万。

还有门诊肾透析,每年也是限额20万。

真到看病的时候,这些非常烧钱的项目,每年给20万的额度,真的不一定够用。

保额的问题,我们也要注意。

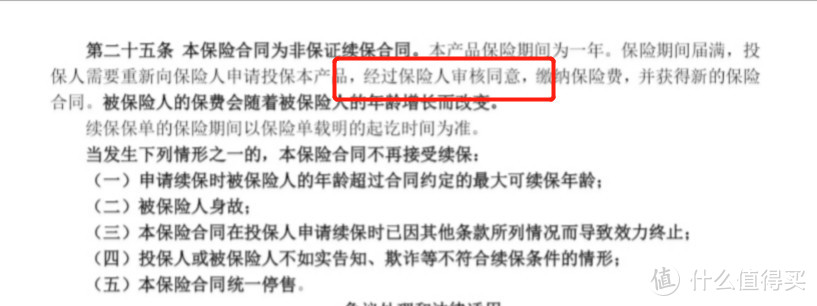

(3)续保行不行

在续保方面,有个事要先跟大家说清楚。

截止到今天(2020年12月30日),市面上还没有终身保证续保的百万医疗险。

因为监管出于风险的考虑,根本没通过终身续保的百万医疗的审批!

所以,千万别相信那些张嘴就跟你说,我家百万医疗终身保证续保,都是骗你的!

百万医疗险的续保条件,可以分三种:

第一种:续保需要保险公司审核或者同意。

每次续保都需要审核,一旦身体不好,或者理赔过了,就有可能无法续保。

比如这款:

这种续保条件,主动权掌握在保险公司手里。

对消费者来说,是存在隐患的。

所以,一般建议大家,不要买这种续保条件的产品。

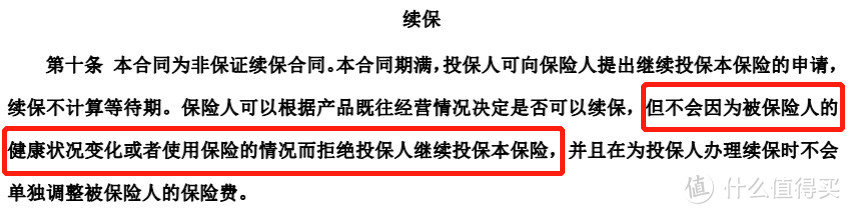

第二种:不因为健康状况变化或历史理赔情况而影响续保

只要产品不停售,就可以接着买!

比如尊享e生2020,或者太平E保无忧的条款。

第三种:阶段性保证续保

比如复星联合超越保2020、好医保长期医疗险,都可以六年保证续保。

但是目前,在续保这块最强悍的,还是平安e生保.长期医疗,以及支付宝的好医保长期医疗险20年版,都是20年保证续保的。

它们可以保证,在20年期间,不管身体状况怎么变化,有没有发生过理赔,或者产品停售,都不影响续保。

这三种续保条件,后两种都非常有利于消费者。

但碰到第一种,大家还是不要考虑了。

(4)能不能报销院外靶向药

关于院外靶向药有多重要,我之前还专门写过文章。

买了百万医疗险,得了癌症还是不能报销!

简单来说,靶向疗法是治疗癌症非常常见的手段。

可是在一些中小城市的医院,靶向药资源非常紧缺。

很多时候,患者必须自己从院外购药。

这种情况下,如果买的百万医疗险不能报销院外靶向药,昂贵的药品费,只能自己来承担。

因此,买百万医疗险产品时,选择可以报销院外靶向药的百万医疗险,也非常有必要。

(5)增值服务是否全面

有些优秀的百万医疗险产品,还有住院垫付、重疾绿通、二次诊疗、海外就诊、特需医疗等增值服务。

通常来说,增值服务越全面,这款百万医疗险产品就越加分。

总结一下,想选出优秀的百万医疗险,有以下五个标准。

前三点是基础要求,第四点非常必要,第五项是加分项。

2. 重疾险

作为四大险种中最复杂,保费占比也最高的一类,重疾险需要注意的事项也最多。

总体来说,和重疾相关的要求分为两类,一类是基本要求,另一类是高端要求。

(1)先说基本要求。

重疾险最基本的要求,涵盖三部分内容。

第一,高发病种覆盖要全面。

目前,市场上的重疾险涵盖病种数量都蛮多的,一般都有一两百种。

但是,保多少种疾病不重要,如果都是罕见疾病,凑够1万个也没用。

关键是咱们常见的那些重大疾病,它是否涵盖齐全。

好在虽然疾病千千万,但是人体就那些器官。

2007年,中国保险行业协会联合中国医师行业协会,统一定义了25种重疾。

这25种疾病含金量很高,它们占到了所有重疾理赔概率的95%以上。

25种法定重疾的出现,是保险行业的一大进步。

从此在售的重疾险,都包括这些重大疾病,极大地杜绝了高发重疾不理赔,或者理赔条件不统一的情况。

2020年修改的重疾险新规,又将统一定义的疾病,增加了3种重疾和3种轻症。

尽管理论上来说,病种数量越多,对我们越有好处。

但如果为了表面上的疾病数量,而支付高额的保费,就有些不划算了。

毕竟高发的重大疾病大家都有,其他再怎么弥补,也最多5%的差距。

高发病种的缺失,一般出现在轻症上面。

所谓“轻症”,就是相对来说没有那么严重的重疾。

比如癌症晚期是重疾,理赔100%保额;早期原位癌就是轻症,一般理赔20%到30%的保额。

由于新规实施前,银保监会还没有对轻症进行统一规定,所以不少保险产品都存在高发轻症缺失的情况。

哪些轻症比较高发呢?

我综合了最新的理赔统计表和高发重疾对应的早期症状,总结了10大高发轻症:

拿到一款产品,可以根据高发轻症列表一条一条对照。

如果这些疾病存在缺失,那你就要好好衡量一下了。

不过要注意,目前部分产品推出了“中症”,也就是说,把某些轻症单独列出回来,提高了赔付比例。

如果一些产品轻症里面没有,但中症里面有,并不算缺失,反而是加分项。

第二,理赔条款相对合理

各家保险公司的理赔条件有区别吗?

有的。

基本上每家保险公司都能找出一两个相对宽松的条件,也能找到相对严格的条款。

但是我们对比一款产品,不应该在细枝末节上作片面对比。

判断理赔条件是否合理,主要也是看25种高发重疾(新规实施后变成28种),以及10大高发轻症的条件。

25种高发重疾(新规实施后变成28种)的理赔条件,也是银保监会统一规定的,我们不多作阐述。

但是10大高发轻症的要求,各家保险公司可以说是参差不齐。

我特意将相对合理的理赔条件,给大家罗列了出来。

大家在选择产品时,可以详细对比一下。

当然,如果自己没有精力,找个靠谱的专业人员帮忙,也是不错的选择。

第三,保额要够满足需求

买重疾就是买保额,对于这句话我深表赞同。

不管你的保险包含多少种疾病,能够赔多少次,大部分人,一生中也只会得一次大病。

所以,在这一次的大病的时候拿到足够多的钱,才是最实在的。

那么,买多少保额,才够用呢?

常规建议是年收入的3-5倍。

因为得了重疾之后,基本上就相当于失去了赚钱能力。

在这期间没有收入,生活中的其他开支却一点也没有减少。

不管是孩子老人的开支,还是个人后续的康复疗养,都需要这笔钱来应对。

医学上有个著名的概念叫“五年生存期”,意思是说一个大病患者如果能活过5年,基本上意味着他已经痊愈了。

所以,要想在得病之后平稳过渡,给自己预留3-5年的生活成本,是很有必要的。

(2)基本要求说完了,我们再来聊聊高端要求。

先跟大家说清楚,基础要求是选择产品的最低标准,但高端要求要额外加钱。

所以产品没有这些选项并不算缺点,我们按需选择就好。

还是分三部分内容:

第一,要不要附加特色保障。

为了提高产品的竞争力,近年来保险公司玩了不少花样。

比如癌症二次赔、心脑血管二次赔付等等。

保险公司这两个创新,我认为非常有意义。

先说癌症二次赔。

从各大保险公司的理赔报告来看,男性60%以上,女性80%以上的重疾理赔,都是癌症。

随着医学水平不断提高,很多癌症从绝症逐渐转变为慢病。

尽管存活率变高了,但复发率依然惊人。

因此,附加癌症二次赔,非常值得考虑,尤其是女性朋友。

同时要注意癌症多次理赔的间隔期,目前市面上的主流设计,是3年间隔期。

如果遇到5年间隔期的产品,就不建议考虑了。

如果是1年间隔期,则是一个很大的加分项。

毕竟,间隔期越短,越容易拿到第二次理赔。

心脑血管二次赔的重要性,比癌症二次赔稍微弱一点。

还是看前面那张图。

重疾的高发病种里,恶性肿瘤排第一,但第二跟第三,也就是脑中风后遗症和急性心肌梗塞,都属于心脑血管疾病。

并且,这两类疾病都在男性群体中相对高发。

因此,如果是男性,尤其是有家族病史的男性朋友们。

预算足够的话,这一项保障也建议尽量附加上。

第二,要不要选择多次理赔。

在医疗条件不发达的时候,得一次大病基本上意味着命不久矣,没有人会考虑重疾理赔几次的问题。

但是随着医疗技术的进步,很多人发现得了大病可以治好,并且还可以活很多年。

这时候人们又开始担心,如果我将来再得一次重疾,可怎么办呢?

这种担心其实很有道理。

大多数重疾险都是单次赔付型的,一旦理赔过一次重疾,合同就结束了,后续再也买不到其他保障。

但是病人的身体机能受到破坏,得其他重疾的概率又远远高于普通人,恰恰是最需要保障的时候。

而多次赔付型重疾险的出现,解决了这个问题。

它能让被保险人在理赔过一次重疾之后,保障依然有效。

但是,多次赔付型重疾险在价格上,比单次赔付型重疾险高很多。

适合预算较高的小伙伴选择。

选择多次赔付型重疾险的话,还要注意一点。

多次赔付型重疾险,又可以分为分组的和不分组的。

不分组的意思是说,得了一次重疾,满足合同规定的间隔期要求,下次无论患上其他哪一种重疾都可以理赔。

而分组的意思是说,下次得患上其他组的重疾才能理赔。

没有弄明白的,可以看看这张图。

总结一下,其他条件一致的情况下,要不要选择多次赔付型重疾险,看大家的预算情况。

如果选择了多次赔付型重疾险,还要注意,不分组的重疾险优于分组型重疾险。

分组型重疾险里,分组合理,也就是说高发疾病比较分散的产品相对会更好。

第三,要不要附加身故责任。

买重疾险时,很多人都会担心,重疾险这么贵,如果我没得重疾就身故了,那我的保费是不是就打水漂了呢?

有没有一种方法,能帮我把钱拿回来呢?

于是,市面上有很多重疾险产品,都增加了可选的身故责任。

如果被保人没得重疾就身故了,也还是能拿回一部分钱。

这笔钱有多少?有些产品规定的是已交保费,有些是重疾保额,还有一些规定是在不同年龄,身故责任不一样。

但是,附加这部分责任的话,保费增长的幅度也会比较大。

那么,要不要附加这部分责任呢?

我个人的看法是保额第一,控制预算。

如果你的保额已经够用,预算又比较宽松,那么可以考虑。

但是如果你保额只买了20万、30万的保额,还非要花很多钱去附加身故返本责任,恐怕就有些本末倒置了。

我们买的是保险产品,首先要保障得病之后理赔的钱够用,再考虑身故后给家人留遗产。

自私一点没关系,但一定要分清楚主次。

关于重疾险的更多内容,可以看这篇文章,非常干货:

超级实用的重疾投保指南,这篇一定要看!

3. 意外险

意外险的杠杆高,少则几十块,多则两三百,就能买到50万或者100万保额的意外险产品。

选择意外险需要注意两点,一个是保障内容要全,另一个是避开长期型或者返还型意外险。

保障内容全,指的是意外的3类基本保障要做全:

(1)意外身故:最基础的保障,也是意外险保障的核心。

(2)意外医疗:意外医疗是意外险中实用性最高的一项。

猫抓狗咬,碰伤摔伤,这些常见情况产生的医疗费都能报销。

记住,尽量选择免赔额低、报销比例高、能够报销自费药的意外险。

(3)意外伤残:意外伤残是意外险在四大险种里独有的特色,也非常重要。

通常来说,含有这项保障的产品是理赔按照伤残的10个等级赔付的。

1级表示伤残最惨重,赔付保额的100%;依次往下排,2级次之,赔付90%,10级最低,赔付10%。

但是有些产品保障不全。

比如只保全残,不保伤残,就像我们之前分享过的案例:

条款里面改一个字,保险公司少赔几十万!

大家投保前要看好,三项保障缺一不可。

除了保障内容要全面,选择意外险还有一点要注意,就是避开长期型或者返本型的产品。

为什么要避开长期型意外险呢?因为真的没有必要。

首先,意外险对被保人的健康状况基本没有要求,就算身体变差,也随时可以续保。

其次,不管什么年龄,意外险的保费价格都差不了多少,完全不用担心随着年龄变大保费会增长。

还有一点是,意外险保障简单,更新迭代快,买一年期的意外险产品,就一直续保市场上最有优势的产品。

最重要的是,一般长期型意外险还同时是返还型意外险,返还收益极低,产品费用又非常高,不少保障还有缺失。

具体可以看我们之前的文章:

这种保险的暴利程度,让我怀疑人生!

总结一下,选择意外险,有下面两个标准。

满足这两条,就可以考虑。

4. 定期寿险

定期寿险比较简单,一句话总结,在保障期限内,死了才能赔。

我们挑选产品时,只要注意三点就够了。

第一,杠杆要够高。

也就是花尽量少的钱,来买保额尽量高的产品。

或者说是性价比够高,物美价廉。

目前,市面上的定期寿险产品一直在打价格战,对投保人来说非常有利。

另外,大家也要注意一下保额要配足。

寿险的保额,加上家庭存款,最起码要覆盖掉家里的房贷、车贷,以及家人3到5年的生活开支。

保证不幸发生后,家人有3到5年的缓冲期。

这个数字,不同的家庭肯定不一样。

可以自己算一下。

第二,免责条款要干净。

市面上比较好的定期寿险,免赔条款一般有三条。

第一条:两年内自杀;

第二条:投保人杀害被保人;

第三条:被保人自个儿想不开,跑去犯罪或违法;

比如华贵大麦2021版:

就只有最基础的三条免责。

但是有些产品的免责条款会更严格,可能会把酒驾、战乱等条款加进去。

大家尽量去挑免责条款尽可能少的产品,对自己会更有利。

第三,保障期限要合理。

既然是定期寿险,保障期限的选择就非常重要。

保到什么时候比较合适呢?

保到被保人退休,也就是他不再提供家庭主要收入的年龄,就可以了。

一般来说,选择55岁、60岁、65岁、70岁都可以。

具体根据实际情况来决定。

再总结一下,挑选定期寿险要注意以下三点:

满足高性价比、免责条款干净以及选好保障期限,就没有问题了。

今年真的过的很快。

年底了,也没什么礼物送给大家,想了想,我能给你们最大的价值,还是认认真真讲清楚保险知识。

希望这篇文章,可以让你有所收获~

最起码读完之后要知道:

不同保险分别保障什么风险,不同年龄段需要买什么保险,各个产品种类具体要怎么选。

至于其他的知识,咱们还有很多时间,以后我慢慢讲给你们。

如果大家还有什么疑问,可以在评论区留个言。