二十几岁年轻人该买什么保险,看完这个你就走在了90%的人前面

前段时间,央视财经发布了一个《2019-2020中国青年消费报告》。

从青年人消费观、消费热点、消费预期、消费模式等十个维度进行了数据发布和分析。

公子大概的浏览了一下数据,惊讶的发现买保险也榜上有名。

报告显示,2020年青年人花钱排行榜前六位的是教育培训(32.44%)、住房(31.53%)、保健养生(26.11%)、旅游(25.75%)、文化娱乐(24.85%)和保险(19.14%)。

相比于前浪们,年轻人对保险认可程度度更高,用保险保护自己意识更强。

少侠们虽然放荡不羁,但惜命这一块还是拿捏的死死的。

一边通宵嗨皮,一边热水泡枸杞。一边没日没夜肝游戏,一边知乎搜猝死原因。

前思想后,还是得花点钱保障一下自己。

但无奈银两不足,买保险纠结再纠结,

一不小心买错了,后浪们又变成绿油油的后韭。

后浪们如何买险,这篇文章公子给你答案。

对于年轻人,在考虑商业保险之前,一定要有社保,这可是国家给的大好福利。

公子只能告诉你,错过会后悔终生。剩下的只能靠少侠自己的觉悟了。

而不同的工作状态,缴纳的方式会有所差异,下面我会详细介绍一下:

1、在公司上班,五险一金要抓住

平时上班,老板给的月薪8k,可到手只有六千多,

那一千多哪去了?其实就是拿去缴纳五险一金再加扣税了。

对于咱们工薪一族来说,“五险”就是我们的的社保:职工养老保险、职工医疗保险、生育保险、工伤保险、失业保险。

“一金”也就是住房公积金,虽然不是社会保险,但也常常和“五险”一起交,

属于职工的“住房保障”。

五险一金分为公司缴费和个人缴费,公司缴费进入统筹账户,个人缴费进入个人账户(社保卡/医保卡)。

五险一金交多少取决于两个因素:缴费基数和缴费比率。

社保缴费数额=基数*比率

缴费基数是你上个年度月均工资,但不能超过当地平均工资的三倍,也不会低于当地平均工资的60%。

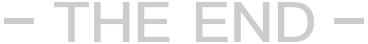

缴费比率全国各统筹地规定不同,但一般如下:

五险一金费用交下来,个人缴费占到你工资的11%左右,公司缴费占到你工资的25%左右。

我简单的举个栗子:

假设月工资是8000,按上海的缴费比率计算,

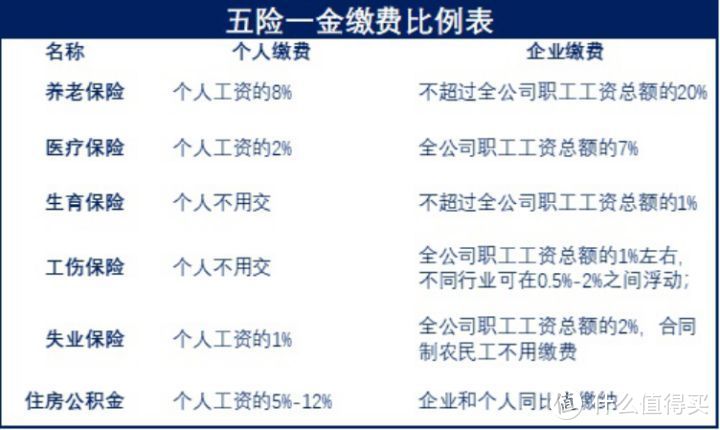

则个人缴纳为:

公司缴纳为:

所以,8000的工资交完五险一金再扣掉税,到手6552元。

从计算结果来看,个人工资的确瘦了一大圈,

但其实公司也跟着承担双倍的费用,尤其是公积金,

公司交的部分直接进入你的账户,可以用来买房、租房、还房贷。

以后的好处远比我们想象的要多!

2、干个体或自由职业,养老和医保要有

现在的年轻人越来越有创造力,

不想被束缚住灵魂,也不想被束缚住身体,

搞创业,干个体,背起行囊旅行写作摄影,

没有公司交社保的他们,应该怎么缴纳社保呢?

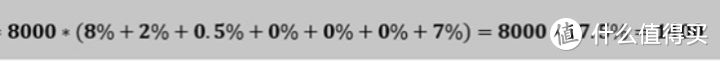

个体工商户老板及其员工、灵活就业人员、自由职业者都不在企业里上班,但参与的社保体系是一样的。

他们虽然没有具体的企业为其缴纳社保,但是也被纳入到城镇职工社保体系里面。

但只能享受职工养老保险和职工医疗保险。

企业的部分由自己缴纳,而且有限额,缴纳比例如下表:

办理社保需要带上身份证和户口本到户口所在地的社保局申请参保。

第一次缴纳去柜台办理,后面就可以直接绑定银行卡,通过网银续交。

3、回家致富,城乡养老和城乡医保别落下

也有一批年轻人,向往“晨兴理荒秽,戴月荷锄归”的生活,

回到家乡务农,或者过着李子柒式的生活。

这种情况下社保应该怎么缴纳呢?

长时间在家呆就参加城乡养老和城乡医保,

如果不能参加城乡居民医保,农民工还可以参加家乡的新型农村合作医疗(新农合),每年缴费,国家补贴。

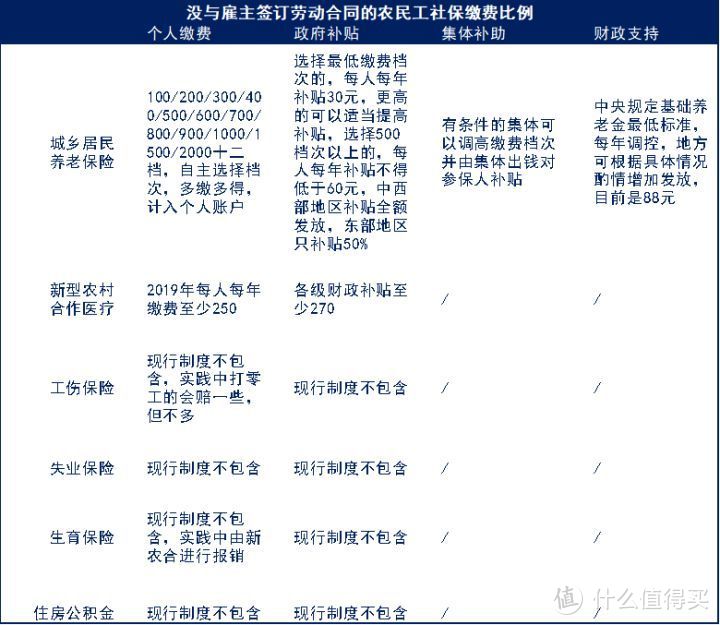

对于工伤、失业、生育、公积金这些惠民的制度,这样的群体是享受不到的,但也有其他的政策给他们补助:

比如农民盖房子贷款是有优惠的,这就部分替代了住房公积金,

农民没有收入来源,农村果木种植也有补贴。

如果只是暂时回家务农或者休整,后面仍然要出来打工的,参照第一条。

最后,“后浪”的江湖规矩:点赞、转发、下方弹幕

社保只能保基本,

要想保障大病大灾,还得看商保。

年轻时身体好,而且身上没有太多的家庭经济责任。

一人吃饱全家不饿,买保险这件事情也就没有那么紧迫。

可转念一想,万一病了,家里爹娘就要把棺材本掏出来,

还是配上保险比较好。

咱们初入江湖,上有老下有猫,花钱的地方多了去了,

一方面,谈个恋爱,买衣买鞋打游戏得烧钱,

另一方面,买房买车结婚还得存钱。

所以对年轻人来说,在保险上的花销太高,严重降低生活品质,这谁受得了;

也会影响为一些人生重大消费攒钱的进度。

所以买保险实在不宜花太多,也要防止掉进坑,

公子建议这三种保险你不要碰:

1)返还型

很多人想,万一在保障期间,安安全全没生病,那保险不就白买了。

于是很多保险公司顺势推出了返还型产品,说是“病了能治病,没病能返钱。”

但是买了它,真就完犊子了。

你图它能返钱,它收你智商税。

返还型保费要贵上几倍不止。

所谓的返还,只是拿多交的钱放到漫长周期的自然增长,很多返还收益还没有放余额宝高。

咱们年轻人都懂,同样1万块,30年前和30年后,它能是一样吗?

让保障的归保障,让理财的归理财,千万别想着用保险来返钱。

2)大而全

咱们年轻人在懒这一块还是相当有话语权的。

年轻人什么事都想图方便,想偷懒,觉得买保险太费事了,要是能省事就好了。

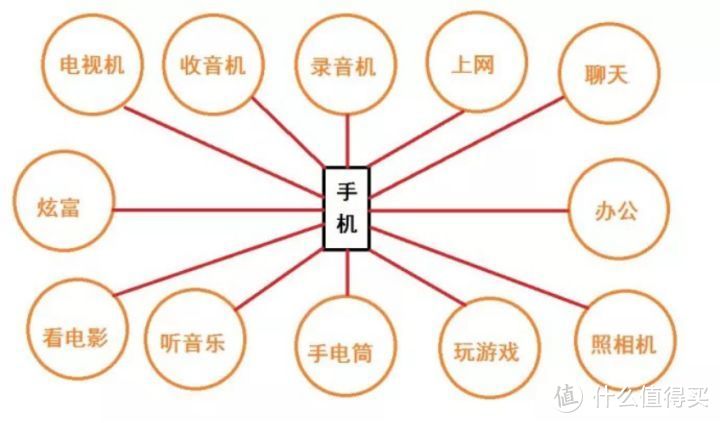

这就给了很多保险公司可乘之机,很多保企推出了很多大而全的产品,说什么“一张保单保所有”。

保疾病、保伤残、保死亡,大病能给钱,小病都报销,从头保到脚,从天保到地。

大家不想想,这可能吗?

这种产品,往往是坑货的集合。

大而全,往往是“大而坑”。

你以为它是这样的:

其实它是这样的:

3)终身寿险

终生寿险是富人们的工具,

不是咱这些小年轻应该考虑的险种。

一般都是企业家们用来合理高效的把财富传递给后代的手段。

终身寿险本质可以看作是一个定期寿险+定期储蓄。

加上定期储蓄以后价格能是定期寿险价格的四五倍。

跟返还型的概念差不多,每年的收益率只有3%左右,实在很不划算。

哪怕去存很多的新型银行存款,活期的收益都在3.5%以上,

把钱留出来,保持一定流动性,去应对人生大事。

说清楚了不买什么,那我们该买哪些保险呢?

对于咱们年轻人,在社保的基础上,重点考虑的是四类保险。

1、重疾险

2、医疗险

3、定期寿险

4、意外险

(1)首先是百万医疗险,一个月十几块,报销几百万

百万医疗险,可以说是最为实用的保险,人人都该买上一份。

采用报销制,也就是花多少报销多少。

无论是因为生大病还是意外事故,要去医院了。

除去社保报销,除去一万块左右的免赔额,剩下的门诊、急诊、住院、手术、护理、药费、各种检查费等等费用,保险公司统统能报销,

最高能报销几百万,保费每年却只要几百块。

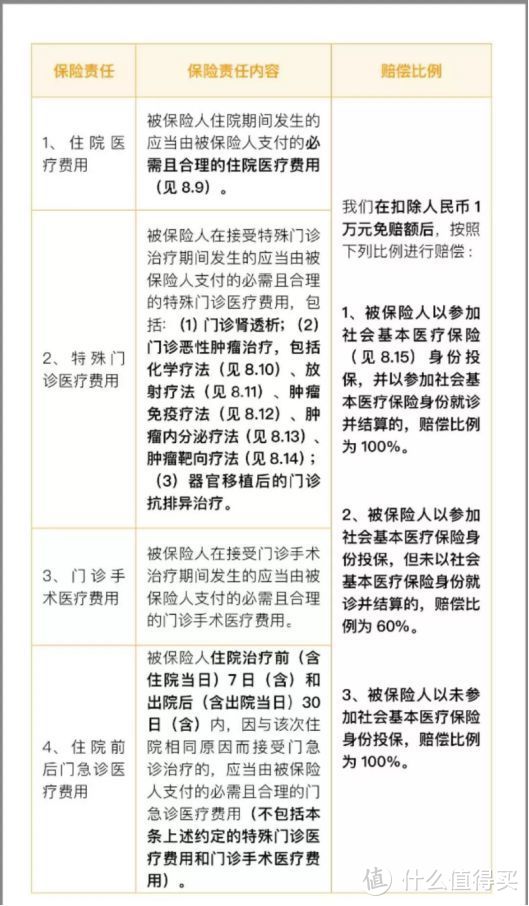

在挑选百万医疗险的过程中,从保障责任看,不能有明显缺憾。

作为一款医疗险,报的就是医疗费用,

医疗费用简单可以划分为四部分:

住院医疗、特殊门诊、门诊手术、住院前后门急诊。这些保障一定要有。

另外挑选时还有三个关键点要注意:

一是续保条件:

百万医疗险,最大的不确定性在于:今年买了,明年还能不能买到。

比如我今年体检查出来个新毛病,或者已经发生过理赔了,

这款百万医疗险还能给我续吗?

最好的产品,能做到阶段性保证续保,

比如好医保长期医疗,保证6年续保,

只要买了,在这6年之中,无论是身体出现了变化,或者是产品下架了,也不影响这六年之中的保障。

二是增值服务里有没有垫付:

这点对于年轻人比较重要。

垫付,相当于保险公司提前预支医疗费钱给被保险人。

就好比我们去疯狂购物忘带钱,一位铁哥们先出手赞助,后面我们还是要把钱还回去。

保险公司垫付后,我们出院后【还需要】进行理赔申请,递交相关的材料,才能完成整个流程。

年轻人身上没有啥储蓄,万一突然来一场大病,急需用钱去付医疗费,进行保险理赔申请又来不及。

这时候垫付就会显得十分有必要。

三是免赔额:

免赔额是自己需要自担的部分,超过免赔额,保险公司才会报销。

以社保报销70%来算,

免赔额1万,就意味着总的医疗费用要到4万,才能用上这保险。

免赔额2万,就意味着总的医疗费用要到7万,才能用上这保险。

所以免赔额越低越好,

目前通常来说,百万医疗险的免赔额在1万左右,重疾/癌症0免赔。

再高就不好了。

(2)其次是重疾险,一个月200不到,赔个30万

知乎上有个问题,90年的你现在拥有多少存款?

其中最扎心的回答来自一个95后的男生:

这笔钱,大部分主要来自于得了癌症以后,买的重疾险赔给他的。

所谓重疾险,保的是重大疾病,

比如癌症,比如心脑血管疾病。

一旦身患重疾,不仅治疗需要费用,而且可能几年无法工作,造成了很大损失。

而重疾险,

一旦某些疾病达到理赔标准,会把钱一次性给你,

买了50万保额的重疾险,保险公司会把50万的保额直接打到账上。

这笔钱,不管是用来治疗疾病,还是康复护理,还是用来还得病期间的房贷、车贷,

都可以。

我们这里只谈两点:保额和保障期限。

咱们年轻人刚出来工作不久,家庭责任没有那么重,保额建议30万-50万就可以了。

缴费时间尽量拉长,这样每期缴费就更便宜,缴费压力也小很多。

就像买手机分期付款,每个月只要一两百,每天只要几块钱,四舍五入相当于不要钱。(手动狗头)

如果预算充足,保障期限建议选终身。(一月三四百块)

如果预算稍微少一点,可以选择保定期,到60岁、70岁都可以。(一月两三百块)

如果咱是月光族,实在没多余的钱,那就选一年期。(一年两三百块)

等钱赚的更多了,还是建议再换长期的。

二是因为万一因为患病赔付过了,后面再想续保难上加难,后半辈子只能裸奔。

(3)再次是意外险,一个月20来块,赔个100万

顾名思义,意外险保的是意外。可什么是意外,里面可大有讲头:

所谓意外,一定要满足:外来的、突发的、非本意的非疾病客观事件几个条件。

意外需要是突发的,

所以中暑之类的不赔。中暑在一定程度上认为是可避免的,不是突发的。

意外需要是外来的,

所以猝死之类不赔。猝死是疾病,是由于自身身体机能变化造成,属于内因。(当然,因为因猝死不赔造成的影响太不好,现在很多意外险猝死也赔了。)

意外需要是非本意的,

所以自杀自残不赔。像之前闻名的骗保案,有意把开车掉到河里,保险公司发现也肯定是不赔的。

说清楚了啥不赔,那么意外险赔啥呢?

那可就多了。

大到交通事故、台风地震、溺水触电;

小到跌打损伤,猫抓狗咬、割伤烫伤。

都在意外险的射程范围以内。

但是,意外险可以说是坑产品的重灾区。

一年期的意外险原本很便宜,不到200块就能买到50万保额。

而且意外险又不像重疾险和寿险,通常健康告知简单,续保不难。

所以切忌买长期意外险和返还型意外险,它们通常会贵几倍甚至几十倍。

意外险的保险责任常包括三项:

意外伤残、意外身故、意外医疗,

意外身故,就是因为意外挂了,保险公司会按照约定的保额,直接赔给一笔钱。

意外伤残,指因为意外残疾了,通常来说,保险公司按照保额乘以伤残等级,赔付一笔钱。

一级伤残最严重,赔付保额的100%,二级伤残赔90%,三级伤残赔80%,依次类推,直到十级伤残,赔付10%。

意外医疗,指因为意外伤害产品的医疗费,保险公司进行报销。

只要这三项责任不存在明显缺失,且每50万保额,在300块以内。

意外险差异不大,就不会买到太坑的。

(4)可以买寿险,一个月60,赔100万,受益人写自己

寿险,保险责任非常简单,在保障期间内,身故或全残才会赔。

咱们这群年轻人,上有老下有猫,

万一出点事故不在了,倒下了也是一堆人民币,不用担心父母老了没人赡养。

寿险可分为三类:一年期寿险、定期寿险、终身寿险

一年期寿险短期便宜,但中长期看保费较贵,而且续保还存在问题,不建议。

终身寿险前面提过了,也不要买。

最适合买的是定期寿险。

所谓定寿,就是在保障期限内身故,就会获得一笔赔付,这里的身故包括疾病、意外、自然身故,甚至投保两年后自杀也能获得赔付。

如果是独生子女,一般选择保30年,保额100万。

记得受益人写自己。

结婚前,这笔钱是留给父母的。

父母老去需要赡养时,这笔钱至少可以代替你尽一份孝心。

结婚后,这笔钱是留给另一半和孩子的。

孩子的成长不能陪伴,这笔钱至少可以代替你尽一份责任。

寿险责任也很简单,不要买捆绑其他保险的就行。

(5)还可以加入相互宝,一个月几块钱,赔30万,把重疾险保额推高一点。

相互宝是一个大病互助计划,它是国内最大的保障计划和互助社区,也能起到保障作用。

一人生病,全员分摊,

它的分摊十分便宜,目前,每年的分摊费用也就100多块。

但相互宝不是保险,保障水平相对有限!

由于是企业主导的行为,所以有企业不干的风险,也就意味着相互宝有“停售”的风险。

所以,可以把它作为重疾的补充,堆高重疾险的保额。

但切记:

不要依赖,

不要依赖

不要依赖!

不要傻乎乎的退了重疾险,留个相互宝。

针对于不同预算,公子提供三套方案,供大家参考:

1. 月薪5000以下

月薪5000以下,吃饭进修租房样样花钱,那么能给保险腾出来的钱非常非常有限。

那么我建议,暂时用一年期的短险暂时覆盖住风险。

具体的配置方案,可以参考这一套:

50万保额的一年期重疾险+50万保额的意外险+百万医疗险。

一年才600多,平均下来一个月才50块,再平均一下一天1块钱,

四舍五入等于不要钱(手动狗头)

上百万的保障到手,又可以安心吃熬夜了,科科。

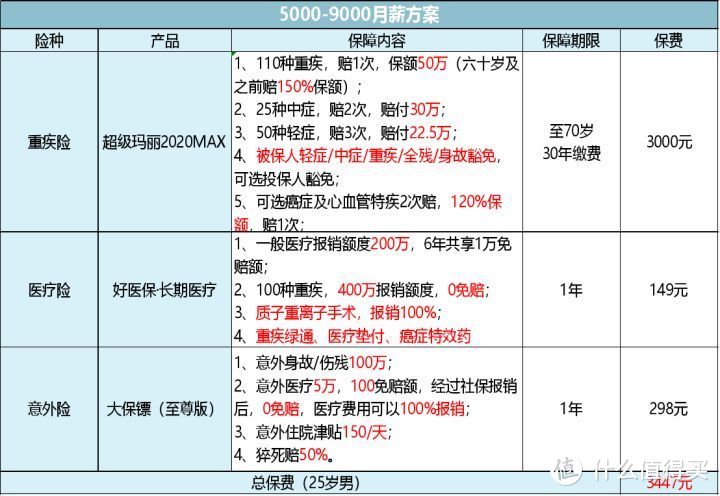

2. 月薪5000-9000

月薪5000-9000,比较常见于一二线城市的年轻人之中,说起来,其实每月也剩不了多少钱。

这个阶段的,建议以定期险为主,每月花200-300买保险即可。

具体的参考配置方案如下表:

50万保额的重疾险(60岁前75万)+100万保额的意外险+百万医疗险

相比于之前的方案,最大的改变在于将一年期重疾险变成定期重疾险,保障到了70岁。

一年期重疾险,身体变化或产品下架均可能造成保障的无法持续。

因而,将重疾险改为了主流的定期重疾险,而保费也不算贵,

每年不到四千元,平均每个月287。

3. 月薪9000以上

这个收入在年轻人之中算是不错的了,可以考虑留500块左右的预算为自己提供一份保障。

具体的配置方案,可以参考这套:

50万保额的重疾险(60岁前75万)+100万保额的意外险+100万保额的定期寿险+百万医疗险

在这套方案里,将重疾险的保障时间延长至了终身,并额外加了一个定期寿险。

在这个年纪买定期寿险简直太划算,100万保额也不过一千出头。

这套方案,一年6000块,平均下来每个月保费521元。

保险是个个性化的定制的产品,

而且要需要过健康告知,如果曾经身体有问题,还需要注意有些保险可能买不了。

每个人的情况不一样,需求不同,

公子只能给你做一个大概的推荐,文中的方案仅供参考。

公子也有年轻的时候,也穷过。

年轻的生活是最没钱,却是最需要花钱的时候。

此时的一场大病,一次意外就可能让原本脆弱的生存状态彻底失控。

保险作为一种金融工具,可以实现把不同年龄段,不同时期的钱进行重新配置,

万一发生不幸,提供一笔钱,以保持个人的自由,最大化得维持尊严。

能说得就这么多。

在我熟悉的领域,能帮你的我会尽量帮。

保险信息不对称非常严重,十买九坑,购买前仔细阅读下面的攻略可以让你少花几万块冤枉钱。

保险长篇总结:

全网高性价比产品测评+全网最全选购攻略:

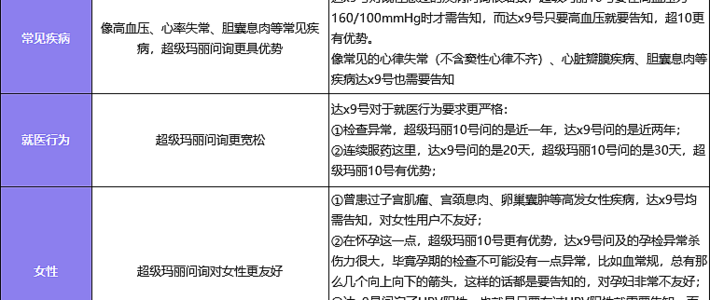

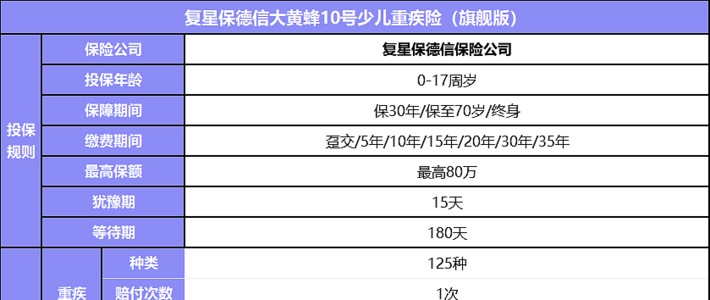

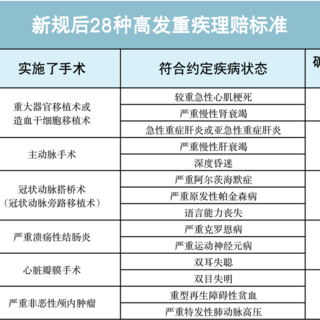

常见疾病购买指南:

关注肆大财子,任何保险问题欢迎下方留言评论或者点击主页查看个人信息。