先收藏丨2020年10月,我的成人重疾险推荐清单

大家好,我是喵叔。

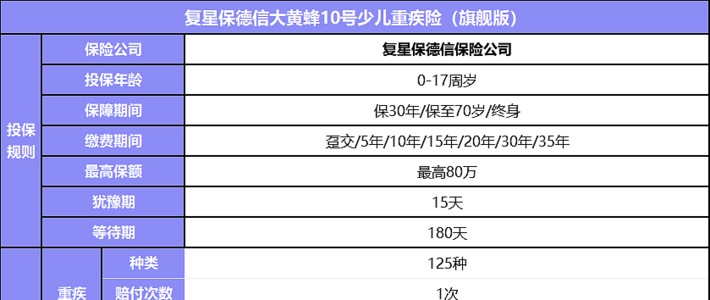

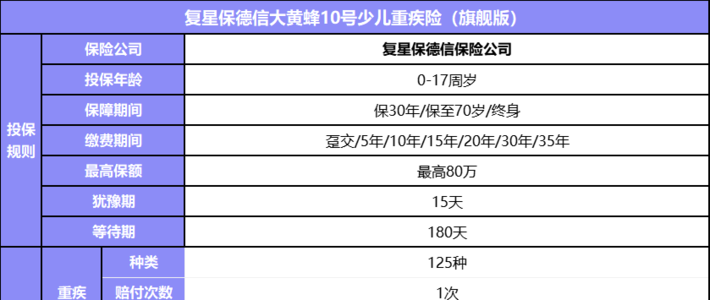

前两天写了几家公司的开门红产品,感觉惊喜不多,大多是按照常规套路出牌,这段时间也有一些保险公司会针对健康险板块发力,比如前面说的康惠保2.0调整部分核保规则。今天喵叔又收到一个信息,我们的老朋友妈咪保贝,开门红期间将对最大保额进行上调,0-5岁调整到60万,6-17岁调整到80万,虽然心里有一万句话想要骂过去,但是依然想说一句“真香”。

来到10月下旬,重疾新规还没出来,现在市场上也没什么新鲜血液,今天把目前在售的成人重疾再做一个梳理,把喵叔的推荐清单整理出来,大家可以做一个参考。

何为“重疾险”

所谓重疾险,其实就是保险公司为我们提供的一种保障,你买了重疾险,日后不幸患了重大疾病,保险公司就会支付你一笔钱,这笔钱的额度就是你当初购买的保额。我们可以用这笔钱去治病,也可以用来做自己想做的事,这算是保险公司给我们的一份经济补偿。

很多人常常把重疾险与医疗险相混淆,实际上二者还是有较大区别的,医疗险是支出补偿险,按照花销额度进行报销,重疾险则是收入损失补偿险,是直接给付。简单点说,医疗险可以让你活下来,重疾险则是让你活下去。

常见产品形态

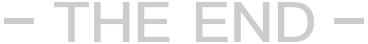

经过多年的发展,目前市售重疾险也从以前的单一形态捆绑大量责任变成了可以灵活选择的多种形态,比如同一款产品可选定期和终身,也可选身故责任和不带身故责任,可选单次赔付也可选多次赔付。产品设计也越来越复杂,从最基础的单次赔付重疾到最复杂的多次赔付重疾附加额外责任,目前市售主流重疾主要有以下几类产品:

这些类型的产品保障内容各有不同,各有优劣,谈不上谁就比谁更好,当然如果不考虑预算,单论产品而言,肯定最下边的责任是最丰富的,保障也是最到位的。

核心六问

一、健康状况如何?

决定购买重疾险,肯定需要首先考虑,自身身体状况如何,如果身体比较好的,可以直接跳过本条,如果身体有些小毛病的,比如乳腺结节、甲状腺结节、胃炎等,可选范围相对较多,如果是有肝炎、肾囊肿、肺结节等,可能就没法任性了,要保险公司挑我们了,不同公司的核保规则不同,不同疾病的处理松紧不同,这里也是考验经纪人的专业水平了。

二、消费型还是返还型?

怎么选,这看自身偏好,喵叔态度很明确,强烈不推荐返还型保险,具体看保险代理人常说的“有病赔钱无病存钱”的返还型保险值得购买吗?返还型分为返还保费和返还保额两种。

返还保费就是说你连续交几十年保费,满期的时候原封不动返还,好点的可能就是还额外返还一点利息,年化零点几,比如大X会的关A多,缴费20年,80岁满期130%返还。

返还保额的重疾险,市面上比较少见,就是如果你活的好好的,到了某个约定的年纪,提前获得保额,比如工YA盛的Y立方5号,分66、77、88岁返还。

三、是否附带身故责任?

常见身故责任主要有返还保费、返还现价、赔付保额,身故赔保额的保费肯定会贵一些,预算有限,建议先做够保额,搭配定期寿险,预算合适,则考虑选上身故责任,具体可以看我之前写的《我为什么要劝你买带身故责任的重疾险?》。

四、单次or多次赔付?

看预算。预算有限,先考虑单次做足保额,预算足够,优先考虑多次赔付。理由很简单,考虑几个问题:随着医学技术发展,现在的“重疾”以后会不会更容易被治愈?随着医学技术发展,以后的“重疾”会不会更容易被检查出来?一个人罹患癌症以后,会不会更容易发生心脑血管疾病或者发生意外?一个人得了白血病,是否需要做造血干细胞移植?

目前来看,“重疾”往往和“绝症”划等号,几十年以后,很多重疾完全可能慢性病化,多次赔付的概率大大增加,目前也是已经有了重疾多次赔付的理赔案例。

五、保定期还是保终身?

到底怎么选择,依然还得看预算,先做足保额,再做足期限,保障选择也是动态变化的,也会根据不同时期的不同情况进行补充。

六、保额和缴费期怎么选?

这个问题也没有标准答案。一般来说,儿童的重疾,建议至少50-100万,毕竟价格够便宜,杠杆够高,比如轩轩,喵叔就给他配置了60万的定期重疾加60万的终身重疾,一年不过三千多块钱。

对于成年人来说,也是根据自身情况来设计,一般保额要能覆盖3-5年的失能的家庭各类花销。一般来说,从目前的情况来看,30万保底,50万基础,100万小康。

缴费期则是最后需要考虑的,结合自己的预算,在已经确定好保障期、保额的前提下,通过调节缴费期来最终确定价格。一般来说,缴费期20-30年,是相对合理的,如果预算充足的,也不建议过短的缴费期,有钱的就增加保额吧!

产品清单

按照目前市售主流产品形态,清单分成类,分别是定期消费型产品、终身消费型产品、终身储蓄型产品。

一、定期消费型产品

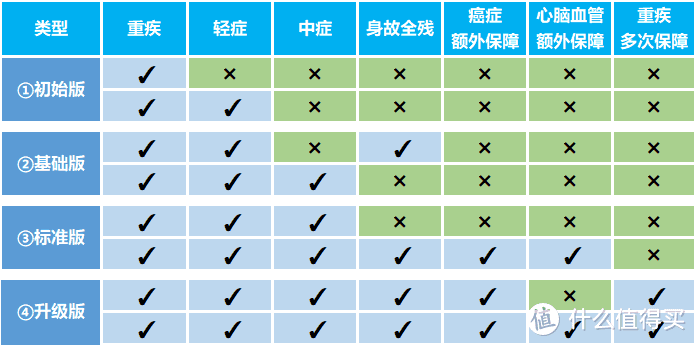

这类产品主要针对预算相对较少的朋友或者偏爱“买定投余”的人群,加保也可以考虑它们:

大量定期重疾下线以后,目前市售的纯消费型定期重疾就显得非常少见了。这几款产品性价比都相当不错,保费较低也不占据过多预算。如果考虑保到60岁的产品,老网红瑞泰瑞盈就挺好,主要卖点不限职业、健告宽松,缴费期可以等于保障期,价格便宜;如果考虑保到70岁的产品,老款康惠保和康瑞保选一个就行,康惠保胜在可以裸选重疾,康瑞保前期投保可以额外赔付;如果是考虑保到80岁,选择健康保2.0就妥妥的,保障全面价格也不贵,职业也是没限制的。

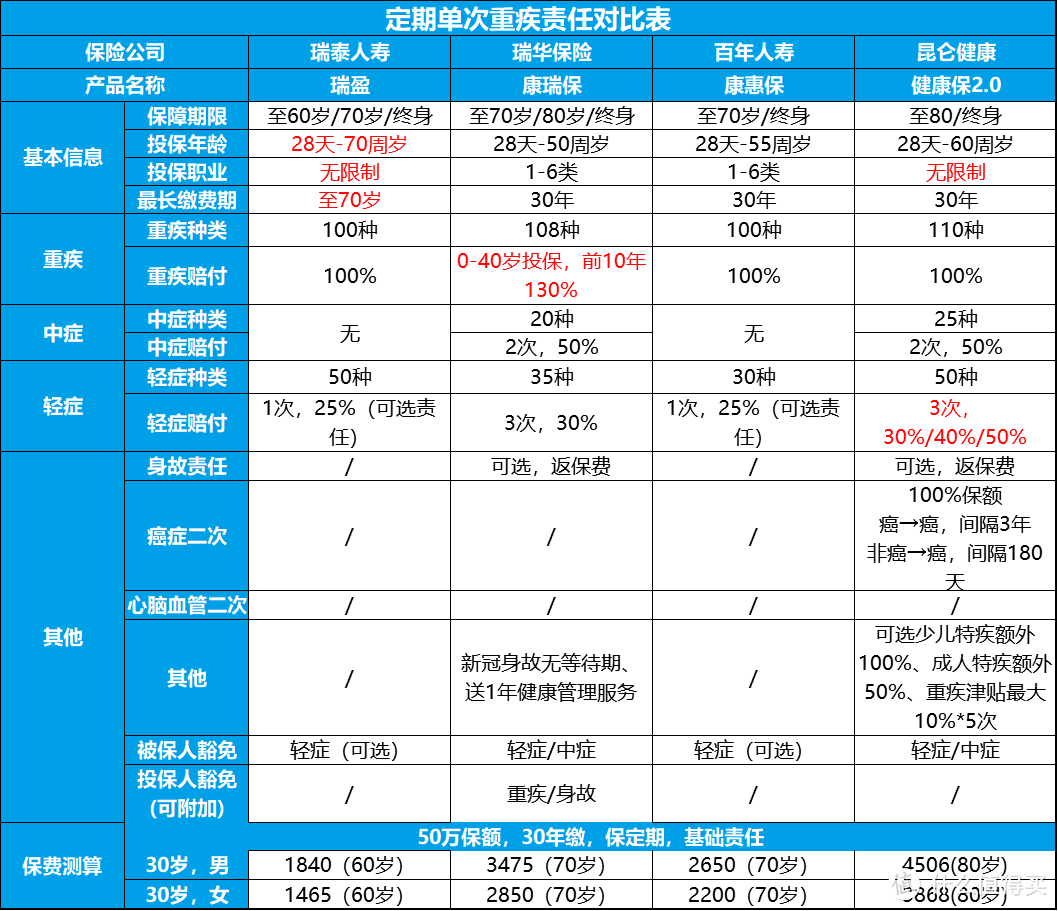

二、终身消费型产品

这类产品相对来说适合大多数的家庭配置基础保障:

一共五款产品,各有侧重:只考虑最基础的重疾责任,选择大家超惠保,最大亮点在于超低的基础责任价格,特别是女性价格非常划算;如果考虑附带轻症和中症责任,健康保2.0的费率控制的比较不错,投保年龄范围也是最广的,而且还不限职业,值得入手。

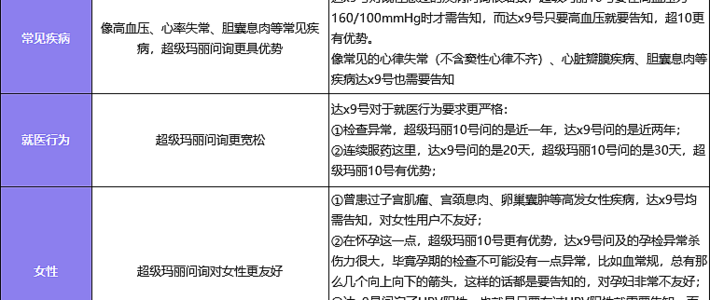

对于超级玛丽3号MAX,算得上是目前的头号网红重疾,赔付比例高,可选责任多,价格公道,癌症保障和心脑血管保障都比较到位,不过这款产品的健康告知非常严格,常规的乳腺和甲状腺结节智能核保均会除外责任承保。

至于康惠保2.0,最大的亮点无非是多了一个前症的额外保障,捆绑恶性肿瘤额外赔付,所以价格显得稍贵。基础保障的赔付比例相比超级玛丽会差一点点,等待期也是180天,对于投保年龄的规则也卡的比较严格一点,31岁投保最大缴费期也只能选到20年。

守卫者3号作为这几款产品里面的唯一一款多次赔付重疾,主要亮点在于其多次不分组且身故责任可选,对于儿童特定疾病也有额外保障,此外,恶性肿瘤的额外保障是以津贴的形式赔付,相对来说理赔难度降低不少。此外,这款产品的小缺点主要体现在儿童特疾的保障期以及投保规则上,等待期也是180天。

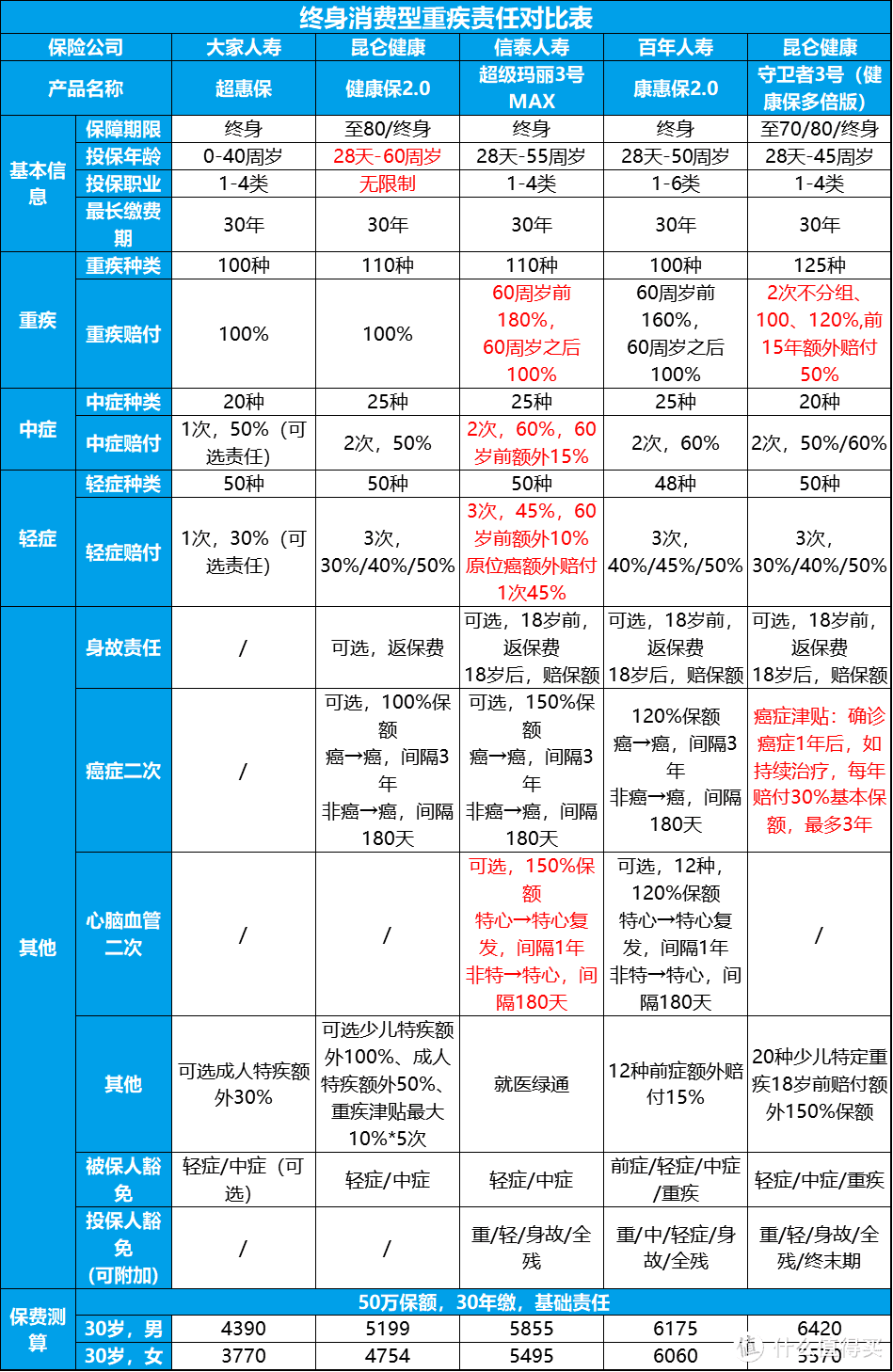

三、终身储蓄型产品

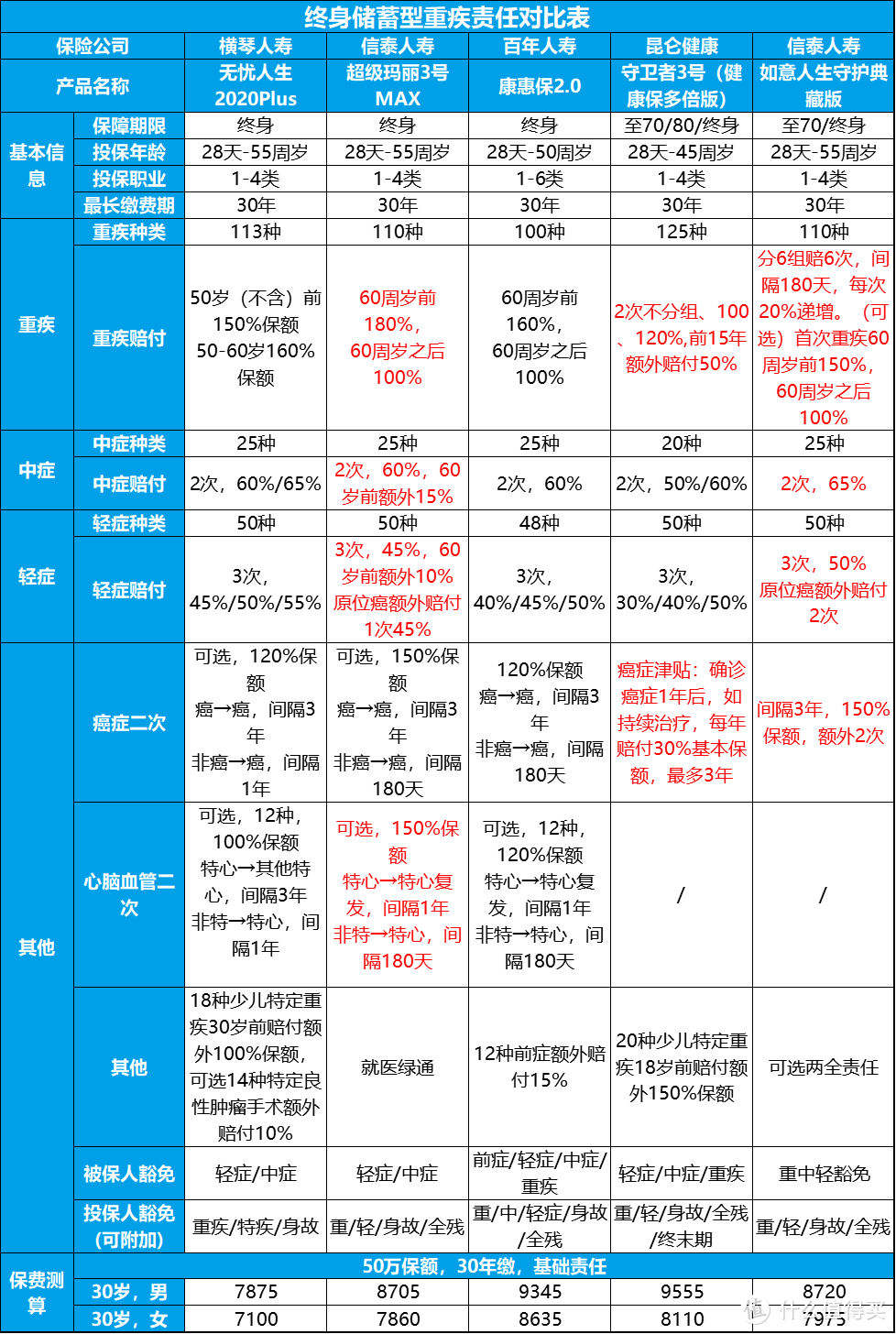

这类产品,则是适合预算相对较为宽裕的人群配置,喵叔从单次和多次重疾里一共选了5款出来:

5款产品基本上代表了5种选择保险的倾向性,大家按需选择即可。无忧人生基础责任价格最划算,前期保额额外赔付比例也足够高,可选责任也足够丰富;如意人生守护典藏版保障实在,赔付比例足够厚道,癌症保障也到位,价格关键是还挺划算,在多次赔付重疾里面也很难找到竞争对手,当然它也有信泰家的常规问题,比如核保卡得比较严格。

写在最后

今天把10月份最值得我们配置的产品拉出来溜了一下都算比较有代表性的产品,那么,是不是说不在清单里面的其他产品都不优秀了呢?当然不是。一万个客户有一万种搭配方式,每个人的身体情况和需求预算又各不相同。

没有完美的产品,只有相对完善的搭配,如果你在保险选购过程中遇到困惑,欢迎评论。

每日排坑,要么劝退,要么买对。坚持原创不易,如果认可这篇文章,烦请阅读后多多分享以示鼓励,谢谢!